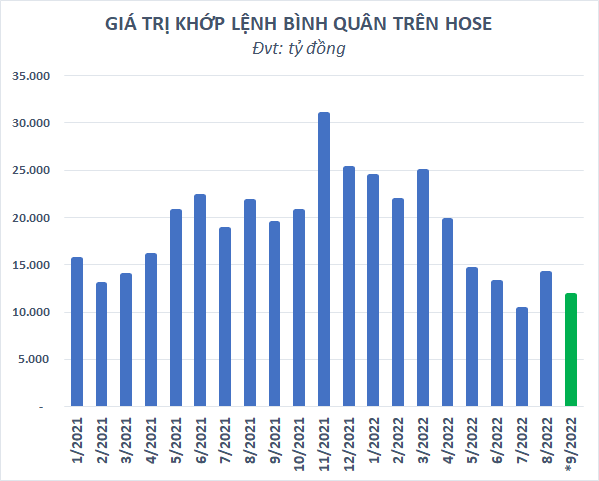

Thị trường chứng khoán vừa trải qua một phiên giao dịch ảm đạm khác dù có khởi đầu khá hứng khởi sau thông tin GDP tăng trưởng 13,67% trong quý III, vượt qua mọi dự báo trước đó. VN-Index đảo chiều giảm 17,55 điểm (-1,53%) với thanh khoản chưa đầy 11.100 tỷ đồng, trong đó giá trị khớp lệnh trên HoSE chỉ dừng ở mức 9.160 tỷ đồng.

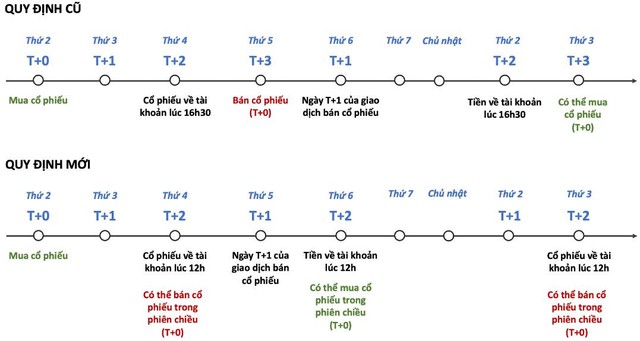

Tính từ đầu tháng 9, giá trị khớp lệnh bình quân trên HoSE chưa đến 11.800 tỷ đồng, giảm 16% so với tháng trước và thấp thứ hai kể từ đầu năm 2021, chỉ sau thời điểm tháng 7. Điều này hoàn toàn trái ngược với kỳ vọng của giới đầu tư rằng thị trường sẽ sôi động trở lại sau khi áp dụng chu kỳ thanh toán mới T + 2 (từ 29/8).

Giao dịch ảm đạm trong tháng 9 mặc dù thị trường biến động mạnh

Trước đó, chất xúc tác T + 2 được kỳ vọng sẽ tạo ra hiệu ứng tích cực đến thanh khoản thị trường khi rút ngắn thời gian thanh toán xuống còn nửa ngày, từ đó tăng doanh số giao dịch của nhà đầu tư. Do đó, các nhà đầu tư cũng có thể phản ứng nhanh hơn với những biến động của thị trường và cải thiện khả năng sinh lời. Thậm chí, một số chuyên gia dự báo thanh khoản có thể tăng 20-30% tùy theo diễn biến thị trường.

Tuy nhiên, đến nay, tức là đã tròn một tháng kể từ khi nhà đầu tư có thể giao dịch theo chu kỳ thanh toán mới T + 2, thanh khoản thị trường không những không được cải thiện mà còn trở nên hấp dẫn hơn. Nhiều phiên giao dịch trong tháng 9, giá trị khớp lệnh trên HoSE thậm chí xuống dưới 10.000 tỷ đồng, con số thấp hiếm có trong tháng ngay trước khi chu kỳ T + 2 được áp dụng.

Doanh thu của nhà đầu tư nhanh hơn với T + 2. chu kỳ thanh toán

Thông thường, giao dịch sẽ sôi động hơn trong thời kỳ thị trường biến động mạnh, đặc biệt là trong xu hướng giảm. Tuy nhiên, ngay cả trong những phiên giảm sâu gần đây, dòng tiền bắt đáy vẫn khá “thờ ơ”. Nguyên nhân có thể đến từ lo ngại thị trường còn nhiều sóng gió trước sức ép từ xu hướng tăng lãi suất.

Sau khi Fed chính thức tăng lãi suất thêm 0,75 điểm phần trăm lần thứ ba liên tiếp, đồng thời phát đi thông điệp sẽ tiếp tục thắt chặt chính sách tiền tệ cho đến khi lạm phát được kiểm soát hoàn toàn. Ngân hàng Nhà nước (NHNN) cũng đã quyết định tăng một loạt các loại lãi suất điều hành kể từ ngày 23 tháng 9. Theo đó, trần lãi suất tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng tăng từ 4% lên 5% / năm. ; lãi suất tái cấp vốn cũng tăng từ 4% lên 5% …

Theo một số chuyên gia, lãi suất tăng có khả năng ảnh hưởng tiêu cực đến chứng khoán theo một số cách (1) làm tăng giá vốn của doanh nghiệp, ảnh hưởng đến triển vọng lợi nhuận và tăng trưởng kinh tế; (2) tỷ lệ chiết khấu trong các mô hình định giá tăng làm cho định giá cổ phiếu giảm xuống; (3) chi phí vay ký quỹ cao hơn, ảnh hưởng đến hiệu quả đầu tư.

Ngoài ra, lãi suất huy động tăng cũng tác động không nhỏ đến chứng khoán do gửi tiết kiệm là kênh đầu tư khả dĩ thay thế nhất trong thời điểm này. Trên thực tế, dòng tiền vào chứng khoán vốn không còn dồi dào như trước do (1) tiền rút ra để tái sản xuất kinh doanh sau Covid; (2) mắc kẹt trong thị trường bất động sản; (3) tác động từ việc thắt chặt phát hành trái phiếu doanh nghiệp sau sự kiện xảy ra đầu năm.

Trên thực tế, sau khi bùng nổ trong giai đoạn tháng 5 và tháng 6, làn sóng nhà đầu tư mới cũng đã hạ nhiệt trong thời gian gần đây. Số lượng tài khoản nhà đầu tư trong nước mở mới liên tục giảm mạnh và xuống mức thấp nhất kể từ tháng 11/2021 vào tháng 8. Dòng tiền mới không thực sự dồi dào trong khi nguồn tiền hiện có trên thị trường thận trọng khiến giao dịch ngày càng ảm đạm.

Làn sóng nhà đầu tư mới hạ nhiệt

Không chỉ dòng tiền trong nước hụt hơi, khối ngoại cũng có động thái “trở mình” khi bán mạnh sàn HoSE từ đầu tháng 9 với giá trị hơn 3.200 tỷ đồng sau khi mua vào khoảng 2.500 tỷ đồng trong 8 tháng đầu năm. của năm. Động thái tăng tốc rút tiền của Fed được cho là sẽ gây ra áp lực rút vốn trên toàn cầu, đặc biệt là ở các thị trường mới nổi và cận biên, trong đó Việt Nam không phải là ngoại lệ.

Tuy nhiên, những khó khăn này có thể chỉ tồn tại trong thời gian ngắn. VNDirect cho rằng khó có khả năng sẽ có một đợt tăng lãi suất điều hành nữa vào năm 2022 sau đợt tăng lãi suất vừa qua. Theo Dragon Capital, Fed cũng đã phát đi tín hiệu nhiều khả năng sẽ ngừng tăng lãi suất trong nửa đầu năm 2023 và đây là giai đoạn nhà đầu tư có thể kỳ vọng vào một chính sách tiền tệ ổn định hơn ở Việt Nam.

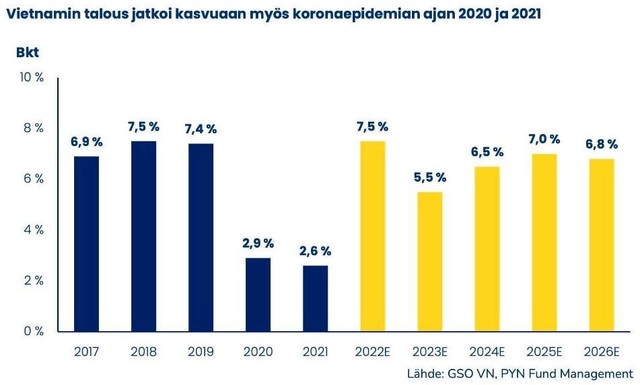

Về dài hạn, triển vọng chứng khoán Việt Nam vẫn khả quan và là kênh đầu tư hấp dẫn nhờ khả năng sinh lời cao. Theo PYN Elite Fund, nền kinh tế Việt Nam ổn định và triển vọng thu nhập bền vững sẽ thúc đẩy thị trường chứng khoán nhanh chóng phục hồi một khi sự bất ổn lắng xuống.

Theo dự báo của quỹ ngoại này, tăng trưởng GDP có thể đạt 7,5% trong năm nay và lợi nhuận của các doanh nghiệp niêm yết có thể tăng trưởng 25%. Nền kinh tế ổn định và triển vọng thu nhập bền vững của Việt Nam sẽ thúc đẩy thị trường chứng khoán phục hồi nhanh chóng, một khi sự bất ổn lắng xuống. “Hết bão, trời lại sáng” – Người quản lý PYN Elite nhấn mạnh.